POE胶膜与TOPCon LECO电池强强联合,电站与组件厂的信赖之选!

优异的电绝缘性能,提升组件效率

来源:陶氏化学

卓越的稳定性,提高组件性能

由于光伏组件需要长期暴露在户外环境下,这意味着电池组件需要在各种极端天气下依然保持稳定的性能。POE胶膜拥有超强的耐候性,能够抵御紫外线、耐高温高湿,可以提升组件可靠性,降低组件由于胶膜老化带来的功率衰减。

由陶氏ENGAGE™ POE聚烯烃弹性(POEs)生产的POE胶膜,凭借其优异的电绝缘性、低腐蚀性、低腐蚀性、低水汽透过率和高耐候性,已成功封装上百GW高效光伏组件,成为光伏产业中不可或缺的重要原料,帮助光伏组件生产商取得成功。

光伏胶膜市场规模

光伏胶膜作为组件核心封装材料,与光伏组件产量构成相对固定的容配比关系,一损俱损,一荣俱荣。通常每千兆瓦(GW)新增光伏装机容量对应的光伏胶膜需求量约1,000-1,200万平方米。因此,2023年全球胶膜需求量约为37.5-45亿平方米。

新能源产业在全球市场正占据着越来越重要地位,随着国内产业链上游产能放量,光伏全产业链价格快速降低,组件价格降幅超40%,显著改善下游光伏电站的投资回报,并带动成本敏感的新兴市场光伏装机需求的高速增长。中国光伏行业协会预计,2030年,全球光伏新增装机将达到512-587GW,中国及全球光伏装机规模将保持高速发展趋势,并带动上游胶膜行业的需求增长。

光伏胶膜行业现状

中国光伏组件产业在全球市场占据着统治性地位,组件产量占全球比重超过80%,但遗憾的是国内企业高市场占有率并没有带来相应的产业高利润。2023年,全球胶膜市场需求增速超过60%,国内胶膜企业在这个高速增长的市场中却普遍性亏损。

图2:2023年中国主要胶膜企业的营业收入与利润率情况

数据来源:嘉肯咨询

从上表的企业销售量和销售收入数据可以看到,2023年,只有龙头企业杭州福斯特公司营收和利润均保持增长,销售量高达22.49亿平米;江苏赛伍技术、鹿山新材料、江西明冠新材三家公司营业收入增长,但净利润下降,且为负值;江苏斯威克、上海海优威、上海天洋新材、杭州福莱蒽特四家公司不仅营业收入下降,且净利润下降至负值。

直观的原因是:各企业胶膜产品价格大幅下降,排名靠后的企业甚至以低于成本价在对外销售。

企业竞争何至如此?

2023年,光伏行业良好需求前景,刺激企业积极扩产,前五大胶膜企业产能提高至44.02亿平米,增长了55.9%,TOP5份额为84%,比上年度下降了4个百分点,集中度反而在下降,这意味着其他企业新增产能力度更大,有新的大玩家进入,如绿康玉山胶膜材料公司、杭州福莱蒽特新能源公司、江西明冠新材料公司等,他们在建和投建产能超过亿平米。威胁着原来的腰部企业。

值得注意的是,全球胶膜总需求量约41亿平米,国内前五大企业 (产能44.02亿平米) 即可满足,但国内总产能52.02亿平米,富余产能超过10亿平米。

业内人士介绍,近三年来,上游原料EVA树脂国内产能大幅扩建并陆续投产,新增了148万吨产能,中小规模企业和新进入企业的胶膜生产装置不再受原料供给制约,不像POE粒子受制于海外大厂配额供给。本土流畅的化工产业链降低了胶膜行业进入门槛。

对业内的新老企业而言,是好事情,也是坏事情。

行业技术进步、产业链配套成熟、有效产能快速释放,让企业竞争策略变得单一、直接、粗暴。行业主要厂商默契地采取保障出货量的经营策略抢占市场,压低销售价格并促使行业产能逐步出清。其它公司为获取产品订单,不得不采取价格跟随战略,导致企业基于材料成本及加工利润制定的合理销售价格无法向下游客户传导。

光伏胶膜产能布局

光伏胶膜位于光伏产业链中上游环节:

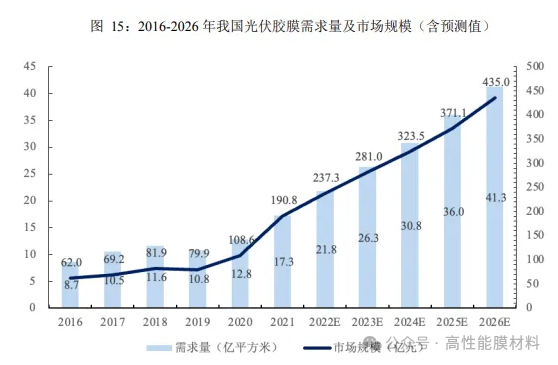

近年来,光伏组件封装胶膜市场呈增长态势。2021年,全球封装胶膜市场需求约21亿平方米,同比增长28.0%。预计2025年,我国光伏胶膜市场规模将达到371.1亿元。

数据来源:上市公司公告,千讯咨询

产能方面,截止2023年底,光伏胶膜总产能达91亿平方米,同比增长51.5%。其中福斯特、斯威克、海优新材、百佳年代、祥邦科技五家大厂胶膜已有产能总和超过60亿平方米,行业占比约67%。

光伏胶膜代表企业

据不完全统计,国内现有40多家光伏胶膜生产企业,大都依托当地光伏产业集群“链主”企业即光伏组件大厂或具有原料供应优势的石化基地,海外扩张同样遵循此逻辑。

光伏胶膜布局企业呈现出一超多强的局面。据光伏头条(微信号:PV-2005)统计,截至2023年年底,在光伏胶膜领域,龙头福斯特遥遥领先,其产销数据远超排名其后的五家企业总销量。海优新材排名次席,赛伍技术排名第三。其余企业详情如下:

福斯特

公司成立于2003年,地处浙江省杭州市临安区,注册资本186416.45万元,是一家专注于新材料研发、生产和销售的高新技术企业。公司在浙江、江苏、香港、泰国等地拥有多家子公司,分别从事光伏、电子电路、锂电等新材料的研发生产、国际贸易、智能装备等业务。

在光伏封装材料领域,公司主导产品为光伏封装材料太阳能电池胶膜(EVA/POE胶膜)和太阳能电池背板。公司与众多全球著名的光伏企业建立了深层次的合作关系,在光伏封装材料领域具有重要的影响力,同时具备规模优势、质量优势、技术优势和品牌优势。

海优新材

海优新材以高分子新材料为核心的高新技术企业,拥有近20年的高分子材料研发制造经验。

在太阳能光伏组件封装材料领域,海优新材以强大的研发实力、领先的技术和全面的产品系列而著称,目前已成为光伏行业组件封装材料质量和技术创新的标杆企业。在组件用抗PID及抗蜗牛纹的高质量EVA封装胶膜方面,海优新材始终保持全球领先地位,同时,海优新材率先推出了单玻组件用增效白色预交联EVA胶膜,PERC单晶、N型TOPCon、HJT双面组件专用共挤型POE胶膜,以及TOPCon专用EXP胶膜等多项新产品,为光伏组件行业提供了降本、提质、增效的新途径。经过多年快速发展,海优新材已成为太阳能光伏组件行业内最重要、最有影响力的封装材料供应商之一。

赛伍技术

赛伍技术2008年创建于中国苏州,立志成为世界领先的综合高分子材料创新企业,提供多元化产品和应用技术解决方案。主要从事以粘合剂为核心的薄膜形态功能性高分子材料的研发、生产和销售,打造自有研发的全产品矩阵平台,尤其在光伏背板细分领域处于国际领先地位,其中赛伍技术首创发明的KPf背板,自2014年以来雄踞全球销量第一。

赛伍技术秉承“创新成就价值”的核心价值观,专注可持续的产品技术研发创新,致力于通过其强大的高分子聚合物材料创新研发平台,为光伏、动力电池、新能源汽车、3C信息家电,半导体、健康防护和节能建筑材料等领域的全球客户解决技术挑战与实际需求,提供一体化综合创新解决方案, 深度赋能企业,共赢成长,引领行业不断升级,同时积极响应国家“碳达峰碳中和”政策,助力全球创造绿色未来。

鹿山新材

公司成立于1998年,是一家专注于绿色环保高性能功能高分子材料研发、生产和销售的高新技术企业。公司拥有广州云埔、广州永和、江苏常州、江苏盐城、马来西亚5大生产基地。

公司始终坚持技术与产品的创新,开发出一系列切合市场需求的产品,包括功能性聚烯烃热熔胶材料、太阳能电池封装胶膜、功能性热熔胶膜、热塑性光学透明胶膜等。广泛应用于新能源、消费电子、家居&建材、复合管道、包装等多个领域,为全球多个国家和地区的客户提供粘接综合解决方案。

天洋新材

公司始创于1993年,总部位于上海市嘉定区南翔镇。在江苏昆山、南通、海安、山东烟台拥有7座现代化工厂,其中4座是光伏封装膜生产基地,光伏基地面积逾325亩,规划总产能11亿平方米(2025年达产)。2017年初,于上海证券交易所主板成功上市。

明冠新材

明冠新材坐落于宜春国家级经济技术开发区,是宜春市经开区培育的第一家上交所科创板上市企业。公司致力于新能源电池封装用高分子材料研究,开发了太阳能电池组件背板、太阳能电池封装胶膜、多功能薄膜、锂电池封装铝塑膜等特种功能复合材料。目前拥有宜春、苏州、越南、合肥(在建)四大制造基地,成立了江西省光电复合材料工程技术研究中心和苏州研发中心,具有德凯目击实验室资质。

公司拥有专利权近 130项,其中PCT专利9项,是太阳能背板国家标准和锂电池用铝塑膜行业团体标准的起草单位,是国家认定的专精特新“小巨人”企业、国家知识产权优势企业和示范企业,产品多次荣获江西省科学技术进步二等奖、三等奖。

斯威克

江苏斯威克新材料股份有限公司以“做光伏行业的绿色供应商,持续为客户创造更大价值”为使命,是一家专业从事研发、生产、销售于一体的新材料创新型企业。斯威克经过二十年的深耕细作。目前已拥有江苏常州、江苏宿迁、江苏盐城、浙江义乌4个生产基地。主要产品有太阳能光伏封装胶膜、软包锂电池用铝塑膜等新型复合膜材料,产品主要应用在光伏领域和锂电池领域。

百佳年代

百佳年代成立于2007年,总部位于江苏常州,是一家专注于功能薄膜材料研发、生产、销售和服务的国家级专精特新“小巨人”企业。主营产品包括光伏封装胶膜、光伏背板/前板,储能绝缘材料、特种涂层及胶粘剂等,产品广泛应用于光伏、储能、锂电池等领域。公司现设有常州、盐城、滁州、咸阳、越南五大生产基地,全球封装胶膜规划产能超130GW,与隆基、天合、晶科、晶澳等众多头部光伏企业达成长期战略合作,占据重要市场份额。

百佳年代紧跟市场发展趋势,积极构建新产业格局下高分子功能薄膜产品体系。光伏封装领域,百佳年代在TOPCon、异质结、BC、钙钛矿和叠层钙钛矿封装技术上实现迭代升级,复合边框涂层材料、轻质组件封装材料满足量产配套,产品技术向上游合成粒子延伸,产业链布局不断拓宽。储能、动力电池领域,公司创新性推出锂电用绝缘涂料,进一步助推新能源新材料国产化进程。

光伏胶膜发展趋势

光伏行业长期遵循技术迭代及产品降本的发展主线。2023年以来,随着部分龙头组件厂商的积极扩产,N型TOPCon电池对原有行业主流的P型Perc电池产能形成加速替代,并已形成市场主流。

新的组件技术对光伏封装材料提出了更多样化的需求。TOPCon电池组件相较原有的P型组件,对胶膜的抗PID性能、防水性、抗腐蚀性提出了更高的要求,在产品推广前期,为降低组件整体质量风险,部分组件厂商选择成本较高、材料性能更优的单层POE胶膜作为封装材料,新的组件技术利好生产单层POE胶膜的企业,新的需求出现,也意味着旧的需求在衰竭。

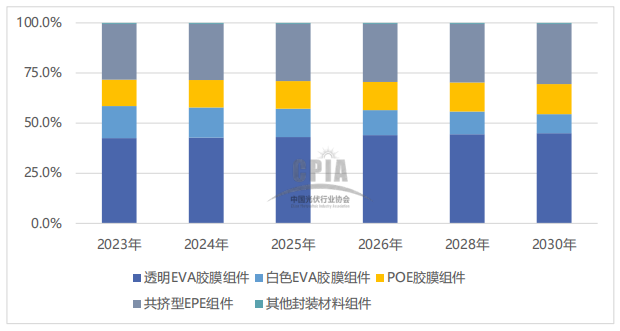

根据光伏行业协会数据,2023年,组件封装材料仍以透明EVA胶膜为主,约占42.5%的市场份额。随着TOPCon组件及双玻组件市场占比的提升,共挤型EPE胶膜2023年市场占比提升至27.8%,未来预计其市场占比将进一步增大。

来源:光伏行业协会

总结

一、光伏胶膜的成本主要由原材料构成,其中主要是 EVA 粒子、POE 粒子以及助剂(交联剂、稠剂、抗氧化剂、光稳定剂等)。其中助剂的配方及使用将直接影响太阳能封装胶膜的性能和质量。国内胶膜企业并不生产EVA树脂或POE树脂,那么其技术方面的核心竞争力是助剂配方,或迭代优化的生产设备。随着本土化工产业技术水平整体提高,胶膜的工艺技术门槛将呈下降趋势。

二、2023年,是组件技术从P型转向N型的关键年份,正如2017年单晶PERC技术替代BSF技术。新的组件技术对封装材料提出了更多样化的需求,这也是在构建新的上游产业链。对新企业而言,选对技术路线开发出高性价比封装方案是进入新市场的门票。

三、胶膜龙头企业福斯特公司市场占有率已超过50%,它也是2023年唯一盈利的胶膜企业,因为庞大的产能优势是无法忽视的存在,任何一位有进取心的大客户不得不与之合作,因此它拥有定价优势。而其他腰部企业产能规模和技术水平,相互可替代性较强。企业数多达10家,这给予头部组件企业充裕的选择空间,二桃杀三士,进一步压降了供应商的利润空间,胶膜行业竞争低质。

四、胶膜行业需要兼并重组,当下的竞争低质低效。如拥有不同组件技术解决方案的腰部企业互补优势;并提高新进入企业的产能门槛,压缩行业低质量产能扩张冲动。

文章来源:根据网络公开信息由高性能膜材料编辑整理