4家含光学膜业务上市企业三季度报表(附行业分析)

随着新型显示技术的迭代与消费电子行业边际效应的改善,再加上车载显示、“XR+”产品、穿戴及家居等新型智能硬件产品迅猛发展,光学薄膜产品下游产品范围不断延伸,发展势头向好。数据显示,2024年全球光学薄膜市场规模将达到298亿美元,从地区上看,亚太地区引领全球市场,占比将达54%,中国占据超过30%的市场份额。

当前我国光学膜领域国产替代空间广阔,国内企业积极加大研发投入,持续突破光学基膜产品技术,推动光学膜产品结构由低端向中高端优化调整,提高产品附加值,有望在未来打破产业链上游的技术垄断,释放光学薄膜产能,实现更大的产业自主性。

截止10月,四家含光学膜业务的上市公司发布了三季度报。其中,长阳科技、东材科技、双星新材三季度的营业收入实现了不同幅度的上涨,但利润出现了下降。激智科技三季度营业收入同比降低,但是利润有所增加。

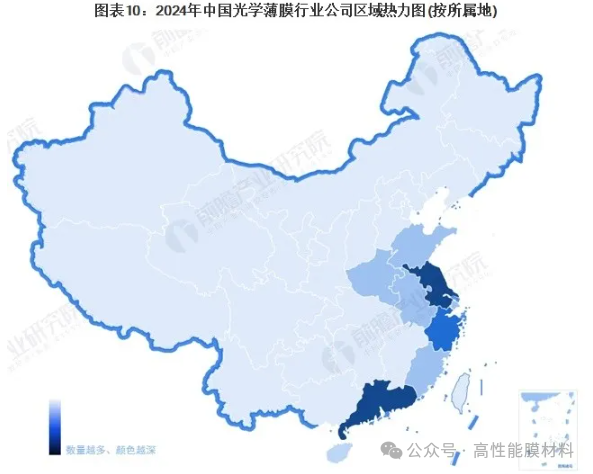

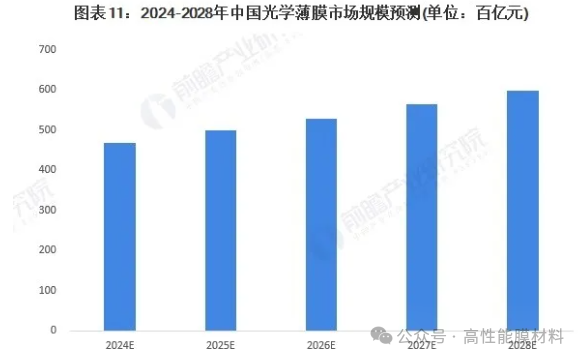

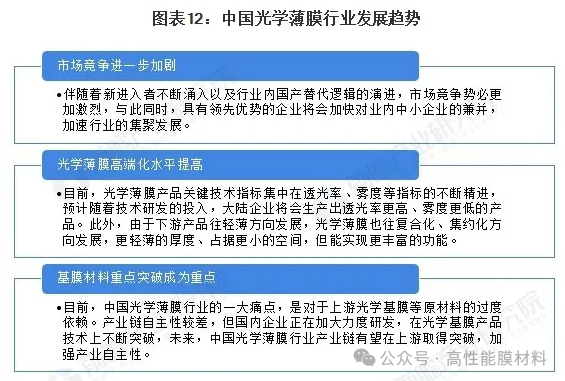

产业概况 1、定义 光学薄膜是指在光学元件或独立基板上,制镀上或涂布一层或多层介电质膜或金属膜或这两类膜的组合,以改变光波之传递特性,包括光的透射、反射、吸收、散射、偏振及相位改变。由于光学薄膜产品通常是复合使用,且主要用于显示领域,因此狭义上大致可以将光学薄膜分为液晶面板用光学膜以及背光模组用光学膜两大类。根据光学膜的不同特性,光学膜主要分为反射膜、增透膜(也称减反射膜)、分光膜、滤光膜、增亮膜、扩散膜、偏光片(全称偏振光片)等。 2、产业链:光学薄膜为发展重点环节 光学薄膜行业产业链上游包括OVA膜、TAC膜、PET膜等材料及设备;中游为光学薄膜制备企业,主要企业包括双星新材、激智科技、道明光学等;下游为光学薄膜产品应用场景,包括光学仪器、显示终端、照明设备、农业生产等场景。 行业政策:促进光学薄膜材料高端化、国产化 光学薄膜是我国战略新材料产业,光学薄膜的高产化、高端化是中国光学仪器、显示器件等现代产业发展的重要基础。国家出台了一系列政策,重点发展光学薄膜等新材料产品,促进光学薄膜产业的国产替代。 行业供需现状:光学薄膜市场规模快速增长 1、外资与内资企业共同竞争 从中国光学薄膜企业主体类型来看,国内光学薄膜行业主要包括中国本土企业以及外资/合资企业。本土企业主要包括双星新材、激智科技、裕兴股份等;外资企业主要包括三菱化学、爱思开希等等。 2、光学薄膜规模持续增长 光学薄膜是中国功能性膜材料市场的主要产品。得益于下游面板、消费电子产品需求的稳定增长,中国光学薄膜需求规模持续扩大。中国光学薄膜产业规模由2019年的接近350亿元提升至2023年的超过430亿元。 行业竞争格局 1、外资占据高端市场 综合来看,目前中国光学薄膜市场主要是日本、韩国的国际厂商占据高端市场份额,如偏光片、高端增亮膜等,其核心基材如PVA、TAC等产品被掌握在国际厂商中,中国主要依赖进口或只能生产中低端产品;但部分光学薄膜产品中国企业已取得优异的进步,市场竞争力不断提高。 目前,中国光学薄膜行业大陆头部企业主要有双星新材、激智科技、长阳科技、东材科技等,结合中国光学薄膜行业市场规模及头部企业光学薄膜业务营收情况,初步测算,中国光学薄膜行业头部企业CR5市场份额约15%,目前中国光学薄膜行业市场集中度较低。 2、区域市场:广东、江苏发展优势明显 从区域分布情况来看,中国光学薄膜企业主要分布在广东、江苏、浙江等沿江和沿海发达省市和地区。中国光学薄膜企业区域分布十分集中。 行业发展前景预测 1、应用需求升级推动市场规模增长 中国已经成为全球最大的消费电子产品生产国、出口国和消费国,随着中国人均收入水平的不断提高,消费者对液晶电视、手机、电脑等消费类电子产品品质要求不断提升,更新换代频率加快,长远看需求依然强劲。而伴随着5G技术、物联网技术的发展,穿戴式产品、家庭居住等新型智能硬件产品迅猛发展,光学薄膜产品下游产品范围不断延伸,新型应用场景的不断丰富,也将带动光学薄膜的下游市场需求增长。预计中国光学薄膜行业市场规模将以接近6.2%的增速保持增长,2028年产业规模将接近600亿元。 2、光学薄膜行业发展集聚化、高端化、自给化 中国光学薄膜行业伴随着新进入者增多以及国产替代逻辑的演进,未来市场竞争将会进一步加剧。在技术上,除了在透光率、雾度等指标的不断精进,光学薄膜也往复合化、集约化方向发展,更轻薄的厚度、占据更小的空间,但能实现更丰富的功能。 中国光学薄膜行业融资情况 1、中国光学薄膜行业融资活跃度波动较大

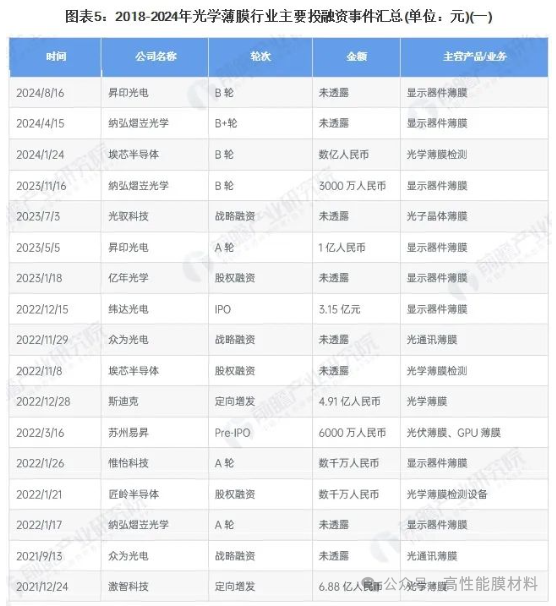

据统计,2018-2023年中国光学薄膜行业融资活动数量呈现波动变化态势,年融资事件数从2018年的2起波动增长至2022年的8起,行业融资活跃度一般。

2、行业资本投资偏向成熟、规模型企业

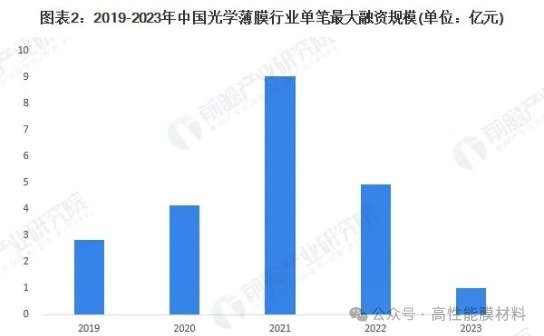

分析历年来行业融资规模情况,2019-2023年期间,行业单笔最大融资规模保持波动变化。2021年,航天彩虹定向增发,光学薄膜行业单笔最大融资规模达最高的9.03亿元。总体来看,行业融资规模大。

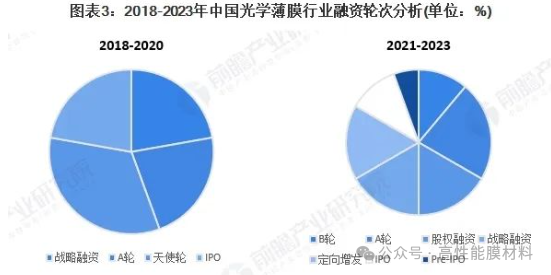

从光学薄膜行业的融资轮次来看,2018-2020年,行业融资以天使轮为主,占比达最高的33%。2021-2023年,A轮是最主要的轮次,占比达22%,其次是股权融资、战略融资和定向增发。现阶段,中国光学薄膜行业资本更偏向成熟、规模型企业。

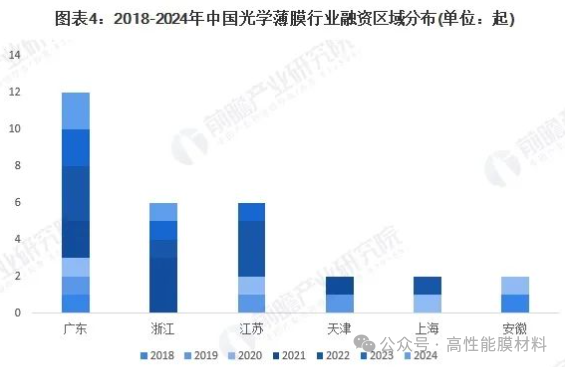

从行业企业融资区域来看,近年来全国光学薄膜行业融资事件集中在广东、江苏和浙江等地区省市,以上地区2018-2024年累计融资事件数量占比占全国总数的80%。其中,广东融资事件占全国融资事件总量的40%。

4、中国光学薄膜行业融资集中于显示器件光学薄膜

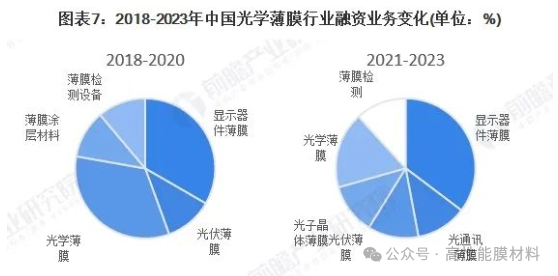

2018-2023年,中国光学薄膜行业投融资活动活跃,投融资轮次主要集中在战略融资、股权融资等,显示器件光学薄膜是最主要的投融资业务。

从中国光学薄膜行业融资业务变化情况来看,2018-2020年,最主要的融资业务是显示器件薄膜和光学薄膜业务;2021-2023年,显示器件薄膜仍然是最热门的融资业务,同时光学薄膜细分环节布局力度提高。

2021年以来,光学薄膜产业代表性企业的投资动向主要包括扩建产品生产线项目、建设科技研发中心、产线技术改造等。光学薄膜产业代表性企业最新投资动向如下:

5、中国光学薄膜行业兼并活动时有发生

随着光学薄膜行业的不断发展,行业内企业兼并重组活动时有发生。2021-2023年,光学薄膜行业兼并重组事件主要是通过纵向收购以满足企业行业资源整合、通过横向收购完善企业的业务布局。

图文来源:势银膜链、前瞻产业研究院、网络信息由高性能膜材料编辑整理